专注区块链、人工智能、大数据等领域深度原创报道、调研报告、产业咨询研究的数字经济智库平台。用专业化的视角为您解读分析数字科技的最新热点与主题,挖掘数字经济与实体行业融合、迭代的应用价值与资本价值。

一家因大客户依赖、毛利率波动、委外过高而IPO折戟的公司,能否“粉饰”一番重新迈入大门?

5月31日,凯金能源更新了招股说明书(申报稿),再度向创业板发起冲击。与2018年7月被否时相比,公司各项明显放大,募资规模也随之水涨船高,从5.98亿元直接飙涨至25亿元。

只是,体量膨胀并不能支撑凯金能源的梦想。算力智库(suanlicaijing)深入研究后发现,不仅此前IPO被否时的单一客户依赖、毛利率波动、委外加工等“旧疾”没有解决,在重新备战中,凯金能源又出现了一堆新的问题:

大量采购石墨化后半成品,自称具备核心技术的制造商,却沦为行业内的“贸易公司”。

与存在关联关系的外协厂商关系密切,任其“白纸一张”却从公司赚取不菲利润。

为了减少委外加工问题,凯金能源将有瑕疵的青海奥阳装入体内,安全、环保问题却未能解决。

……

“旧疾”、“新病”缠身,“肥胖版”凯金能源的IPO之路能否比前次走得更远?

旧疾仍在: 依然依赖(,)在2018年7月被否时,创业板发审委对凯金能源提出的第一个问题就是,单一大客户——宁德时代的依赖问题。

1、报告期内,发行人向宁德时代销售金额占营业收入的比例较高。请发行人代表说明:(1)发行人称和宁德时代互相依赖的依据是否充分、合理,交易是否具有可持续性;(2)报告期内是否发生与宁德时代销售合同中约定的“专供产品”相关业务;(3)是否对宁德时代及其关联方存在重大依赖。请保荐代表人说明核查依据、过程,并发表明确核查意见。

如今,凯金能源卷土重来,曾经阻碍上市的头号问题解决了么?

答案是没有。

2016年至2018年,凯金能源对前5名客户合计销售收入占当期营业收入的比例分别为80.29%、64.52%和71.81%,其中来自宁德时代的收入占公司当期营业收入比例分别为63.37%、48.83%和45.57%。

宁德时代销售额占主营业务收入比例 单位:万元

不难看出,凯金能源对单一客户宁德时代的依赖度较高,2015-2018年宁德时代销售收入占凯金能源主营业务收入的比例均在50%以上。

从新增销售额来看,2018年,凯金能源新增主营业务收入6.2亿元,其中宁德时代新增了3.5亿元销售收入,占比高达56%。

更令人不解的是,在连续三年下降后,到了2018年,宁德时代对凯金能源新增销售额的贡献率再次攀升。

宁德时代新增销售额占凯金能源新增销售额的比例 单位:万元

对此,凯金能源的解释为,公司于2012年成立,并于2013年开始根据宁德时代的需求研发配制负极并小试合格;2014年送样中试合格并成功进入了宁德时代的供应商体系,逐步开始向宁德时代批量供货。公司是最早进入宁德时代负极材料供应商体系的企业之一。

根据公司披露,2015年和2017年,公司两次与宁德时代签订《框架采购合同》,合同有效期均为三年。

这意味着,凯金能源再度闯关IPO的今明两年,也是即将与宁德时代续签采购合同的关键时期,如果未能顺利签约,将对公司业务产生重大影响。

毛利率飘忽不定 持续盈利能力存疑

毛利率同样是阻碍凯金能源的关键问题之一,可到了2018年,公司依然没能将其解决。

报告期内,发行人主要产品销售价格逐年下降,毛利率持续波动。2017年其他业务利润占净利润比例较高。请发行人代表说明:(1)毛利率与主要产品销售价格的变化趋势不一致、毛利率低于同行业水平的原因及合理性;(2)2017年其他业务毛利率较高的原因及合理性,是否存在利益输送等情形;(3)补贴政策变动对发行人财务状况及经营业绩的影响;(4)专利所有人的技术背景与技术来源,是否存在纠纷与潜在纠纷。请保荐代表人说明核查依据、过程,并发表明确核查意见。

此次更新后的招股说明书显示,2016-2018年凯金能源单吨毛利和毛利率逐年下滑,人造石墨单吨毛利从2016年的1.14万元/吨下滑至0.89万元/吨,毛利率从2016年的33%下滑至2018年的24%,两年下滑了9个百分点。

复合石墨单吨毛利从2016年的2.06万元/吨下滑至2018年的0.72万元/吨,毛利率从2016年的37%下滑至2018年的18%,两年下滑了19个百分点。

凯金能源主要产品毛利和毛利率 单位:万元/吨

在业内人士看来,毛利率在2018年快速下滑,其实与凯金能源的行业地位有关,当下游存在单一大客户时,其产品的议价能力会大打折扣,无论是上游涨价,还是下游客户压价,公司的盈利能力都将受限。

核心问题暴露:研发能力不足

在招股说明书(申报稿)中,凯金能源将自己描述为高科技企业。

作为国家级高新技术企业,公司始终专注于负极材料相关技术的研发和工艺提升,拥有广东省科学技术厅认定的“广东省工程技术研究中心”、首批“广东省博士工作站”。截止本招股说明书签署日,公司拥有60项专利,包括13项发明专利和47项实用新型,此外,公司申请且已经受理但未取得证书的专利有30项。

然而,对比却发现,凯金能源的研发能力比竞争对手要弱上不少。

同行业公司贝特瑞拥有专利223项。(,)负极材料公司拥有专利98项,其中发明专利86项,实用新型12项。(,)拥有专利超过200项。

从专利上来看,凯金能源明显弱于同行业竞争对手,特别是发明专利这块与同行业竞争对手差距巨大。

在研发支出和人员上,2018年凯金能源研发投入5504万元,而同行业均是过亿的级别。2018年KJ共有研发人员71人,而同行业上市公司中,最少的璞泰来也有244人。

2018年凯金能源在研发投入和研发人员数量上与同行业的比较

无论是从专利技术还是从研发支出来看,凯金能源的研发创新能力与同行业企业相比差距巨大,锂电负极材料行业属于高新技术产业,技术更迭较快,如果没有研发实力的支撑,公司的持续盈利能力堪忧。

这也导致凯金能源销售均价远低于同行业水平。

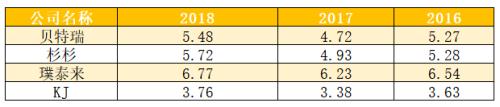

2016-2018年负极同行业公司销售单价 单位:万元/吨

无非两点可能。一是凯金能源的技术创新能力较弱,只能向市场提供低端产品,未来凯金能源有被市场淘汰的风险。第二个可能性就是故意压低价格销售给宁德时代,做宁德时代的“体外工厂”。

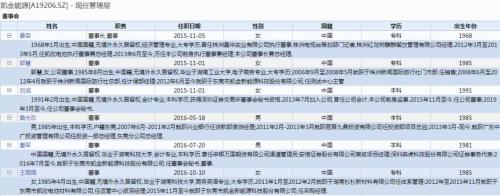

不仅如此,凯金能源的董事会也难现行业领军技术人才。

为降宁德时代占比 转做原材料销售

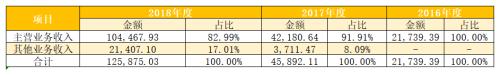

凯金能源招股说明书显示,2018年2.14亿元的其他业务收入为原材料的销售,关于公司销售原材料的原因并未提及。

2016-2018年凯金能源业务构成 单位:万元

算力智库(suanlicaijing)通过公开资料发现,2018年公司原材料销售已经占到了公司营业收入的17%,金额巨大,一方面有增加公司净利润、粉饰报表的嫌疑。另一方面,通过大额的原材料销售可以增加公司营业收入,将宁德时代的销售额占比控制在50%以下,以此想摆脱依赖宁德时代的嫌疑,减轻IPO过会的障碍。

进一步细化,凯金能源采购了大量石墨化后半成品。

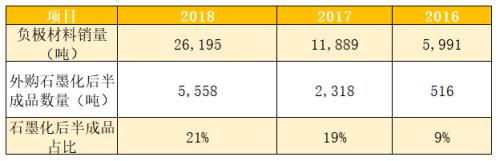

2016-2018年凯金能源存在外购半成品的情况,并且金额和比例较大。外购半成品中主要是石墨化后半成品,2018年石墨化后半成品占比接近99%。从石墨化后半成品数量来看,采购量逐年增加,2018年达到了5558吨,占2018年公司整体销量的21%,较2016年增加了12个百分点。

2016-2018年凯金能源采购项目分类 单位:万元

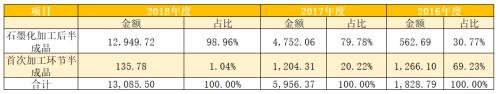

2016-2018年凯金能源外购半成品分类 单位:万元

2016-2018年凯金能源外购石墨化后半成品占整体销量的比例

事实上,凯金能源采购石墨化后半成品后,只需要混合、筛分、除磁即可出货,负极材料的主要技术含量在造粒和石墨化阶段,混合、筛分、除磁技术含量不高。

凯金能源将技术含量高的工序让第三方生产,而自己只做简单的工序,并且数量巨大,凯金能源俨然已经成为负极材料行业中的“贸易公司”。

据悉,凯金能源的产品主要供应动力市场,新能源汽车因为动力电池的问题已发生数十起自燃事故。凯金能源将负极材料最关键的工序交给第三方来做,第三方的品质、技术水平是否过关,存在非常大的不确定性。

凯金能源将“第三方公司的产品”销售给动力电池客户是非常不负责任的,消费者有理由担忧所购买的电动汽车上是否用了凯金能源的这“5558吨外购的负极材料”。

收购外协厂难掩利益输送嫌疑

2016年12月,凯金能源决定收购湖州瑞丰100%股权,收购价为817万元。

资料显示,湖州瑞丰主营业务为石墨化前半成品,是凯金能源的供应商,原实控人许睿为凯金能源实控人晏荦表弟。

有意思的是,湖州瑞丰2016年2月才成立,该公司涉及负极原料的改性、整形,这是负极材料生产过程中的核心、关键环节,对于一家以前没做过负极材料,2016年刚成立的企业来说,这并不容易。

更明显的是,湖州瑞丰的客户只有凯金能源,因此有理由相信该公司成立的初衷就是凯金能源的体外公司。

就是这样一家体外公司,许睿这位凯金能源实控人晏荦的表弟赚得盆满钵满。

以此来看,湖州瑞丰各股东实缴出资额只有680万元,截至2016年12月31日,湖州瑞丰账面资产总额1158万元,所有者权益917万元,相当于只用680万元资本金赚取了237万元的净利润外加817万元的股权收购款。

对于如此腾挪,证监会在反馈意见里对两家公司之间的业务、资金往来进行了深度询问,甚至怀疑湖州瑞丰是不是凯金能源体外公司,自身并不具备相应生产能力。

收购“带病”青海奥阳

2018年10月,上会被否不久,凯金能源便启动对青海奥阳的收购。青海奥阳实控人为符永钦、崔澎涛,曾是凯金能源第一大供应商,2017年前三季度供货额为506.71万元(石墨化半成品)。

根据方案,青海凯金全部股东权益估值2319万元,经协商确定为2000万元,凯金能源收购的60%股份对应作价1200万元。在此基础上,符永钦、崔澎涛分别受让凯金能源原股东宋朝阳、姜雪所持0.23%、0.16%股份,合计价格1000万元,实现入股凯金能源。

可是,算力智库(suanlicaijing)发现,被收购的青海奥阳自身问题多多,这都为凯金能源后续经营埋下隐患。

首先是安全问题。青海奥阳曾因安全生产问题被处以行政处罚。根据西宁市安全生产监督管理局2018年6月1日出具的《行政处罚决定书》((宁)安监罚【2018】49号),违法事实及证据为未指派专人对职业病危害因素开展日常监测,对青海奥阳新能源有限公司作出给予警告,并处罚款6万元的行政处罚。

其次是环保问题。青海奥阳粉尘、硫排放明显,厂房附近有居民区,附近居民且曾就公司污染问题向县政府举报。公司曾因环保问题,被处以行政处罚。

根据湟源县环境保护局2018年3月14日出具的《行政处罚决定书》(源环罚【2018】04号),环境违法行为:北侧堆料场内露天堆存石油焦,未采取任何防尘防控措施,属扬尘防控措施不到位,处罚决定为罚款2万元。

再次是税务和问题。招股书显示,因人员转移、农村户口员工占比较高,青海凯金(青海奥阳)有大量员工未缴纳相关社保、公积金。

结语:装扮恐难解核心问题

从2018年7月被否,到如今重新冲击IPO,凯金能源显然是对上市有着别样执念,针对上次被否意见大刀阔斧的整合,更突显出上市的迫切心情。

可是,需要的健康、有序的良性资产,上市只是这些公司发展道路中的助推器。

“改头换面”的凯金能源,此次能否实现上市?

本文由平台/作者授权金融界网站发布,未经授权,请勿转载。如果您有干货观点或文章,愿意为广大投资者提供最权威最专业的参考意见。无论您是权威专家、财经评论家还是智库机构,我们都欢迎您积极踊跃投稿,入驻金融界网站名家专栏。

邮箱地址:mingjia@jrj.com.cn,咨询电话:010-83363000-3477。期待您的加入!

02-13 分类:国内

01-03 分类:旅游

12-19 分类:国内

12-18 分类:国内

11-25 分类:时尚

10-31 分类:游戏

09-20 分类:科技

07-29 分类:科技

07-22 分类:科技

07-19 分类:国内