离首批科创板公司上市的脚步越来越近。

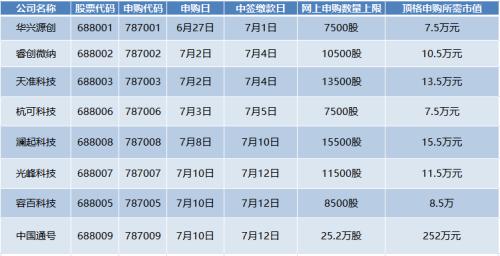

7月1日晚间,又有3家科创板企业开启发行工作,中国通号、光峰科技、容百科技在上交所披露招股意向书、上市发行安排及初步询价公告等多个文件。容百科技为688005,光峰科技股票代码为688007,中国通号股票代码为688009。三家公司的网上申购时间均为7月10日。

此外,证监会于7月1日晚间发布消息称,近日,按照法定程序同意安集科技、福建福光、乐鑫科技、西部、中微公司、铂力特、新光光电共7家公司科创板首次发行股票注册。这意味着,上述7家公司也即将陆续开始招股。

e 公司记者将3家招股的公司发行安排梳理如下:

发行股数

中国通号:

股票代码为688009,网上申购代码为787009。本次拟发行的股票数量18亿股,占发行后股本比例的17%。

光峰科技:

股票代码为688007,该代码同时用于本次发行的初步询价及网下申购。本次发行网上申购代码为787007。光峰科技拟公开发行股票6800万股,占发行后公司总股本的15.06%。

容百科技:

股票代码为688005,网上申购代码为787005。本次拟发行股票数量不超过4500万股 占本次发行后总股本的比例10%

询价安排

中国通号:

本次初步询价时间为2019年7月5日(T-3 日)的 9:30-15:00。在上述 时间内,符合条件的网下投资者可通过申购平台为其管理的配售对象填写、提交 申报价格和拟申购数量。

光峰科技:

本次发行的初步询价时间为2019 年7月5日(T-3日)。在上述时间内,符合条件的网下投资者可自主决定是否参与初步询价,自行确定申 购价格和拟申购数量。通过申购平台报价、查询的时间为上述交易日上午 9:30 至下午 15:00。

容百科技:

本次发行的初步询价期间为2019年7月5日(T-3日)的9:30--15:00

战略配售

中国通号:

本次发行中,战略配售投资者的选择在考虑投资者资质以及市场情况后综合确定,主要包括以下几类:

(1)参与跟投的保荐机构相关子公司:中投证券。

(2)发行人的高级管理人员与核心员工参与本次战略配售设立的专项资产管理计划:中金公司丰众 1 号员工参与科创板战略配售集合资产管理计划、中金公司丰众 2 号员工参与科创板战略配售集合资产管理计划、中金公司丰众 3 号员工参与科创板战略配售集合资产管理计划、中金公 司丰众 4 号员工参与科创板战略配售集合资产管理计划、中金公司丰众 5 号员工参与科创板战略配售集合资产管理计划,前述合称“专项资管计划”。

(3)具有长期投资意愿的大型或其下属企业、国家级大型投资基 金或其下属企业。

(4)以公开募集方式设立,主要包括投资战略配售股票,且以封 闭方式运作的基金。

(5)与发行人经营业务具有战略合作关系或长期合作愿景的大型企业或其下属企业。

发行初始战略配售发行数量为5.4亿股,占30%。回拨机制启动前,网下初始发行数量为10.08亿股;网上初始发行数量为2.52亿股。

光峰科技:

本次发行的战略配售包括以下两类:

(1)保荐机构相关子公司跟投,跟投 机构为华泰创新投资有限公司;

(2)发行人的高级管理人员与核心员工参与本次战略配售而设立的专项资产管理计划为华泰光峰科技员工持股计划家园 1 号集合资产管理计划,管理人为(,)(上海)资产管理有限公司。

本次发行中,初始战略配售预计发行数量为 10,200,000 股,占本次发行 总数量的 15%。本次保荐机构相关子公司跟投的股份数量不超过本次公开发行 股份的 5%,即 3,400,000 股;高级管理人员与核心员工参与本次战略配售而设立 的专项资产管理计划拟参与战略配售金额不超过 8,000 万元,且配售数量 不超过《实施办法》规定的高级管理人员与核心员工专项资产管理计划参与本次 战略配售股份数量的上限,即不超过首次公开发行股票数量的10%。

容百科技:

本次发行的战略配售为保荐机构相关子公司跟投,跟投机构为(,)投资有限公司(以下简称“中证投资”),无其他战略投资者安排。中证投资承诺按照股票发行价格认购发行人本次公开发行股票数量2%至5%的股票,具体比例根据发行人本次公开发行股票的规模分档确定:

初始战略配售数量为225.00万股,占发行总规模的5.00%。回拨机制启动前,网下初始发行数量为3420万股;网上初始发行数量为855.00万股。

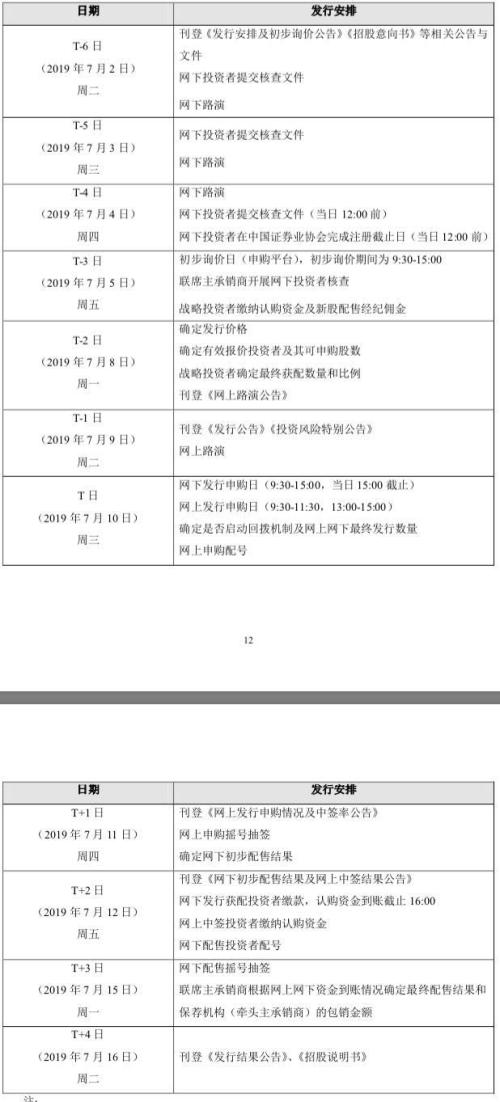

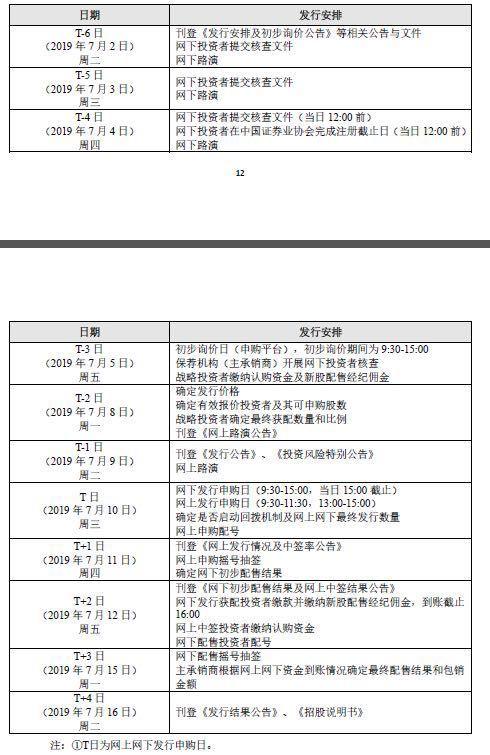

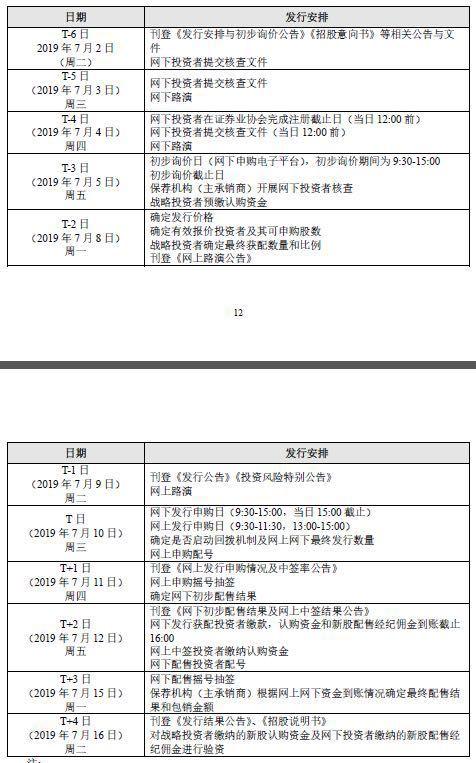

中国通号发行时间表:

光峰科技发行时间表:

容百科技发行时间表:

打新攻略

一、符合科创板投资者适当性条件并开通科创板投资权限

1、资产门槛:申请权限开通前20个交易日证券账户及资金账户内的资产日均不低于人民币50万元(不包括该投资者通过融入的资金和证券);

2、经验门槛:参与24个月以上;

3、上交所所规定的其他条件。

二、网上申购

中国通号、光峰科技和容百科技网上申购方式相同,持有市值10000元以上(含10000元)的投资者才能参与,每5000元市值可申购一个申购单位,不足5000元的部分不计入申购额度。每一个申购单位为500股,申购数量应当为500股或其整数倍,但最高不得超过本次网上初始发行股数的千分之一。

对于中国通号来说,网上初始发行量为2.52亿股,千分之一即25.2万股。市值最低需要252万元。

对于光峰科技来说,申购上限不得超过本次网上初始发行股数的千分之一即11500股。顶格申购需要沪市市值11.5万元。

对于容百科技来说,申购上限不得超过本次网上初始发行股数的千分之一即8500股。顶格申购需要沪市市值8.5万元。

三家科创板企业简介

中国通号:

中国通号成立于2010年12月,注册地位于北京。公司的科创板上市申请于4月16日获得受理,之后经历三轮问询并于6月21日过会,至6月27日注册生效,总历时约73天。

公司此前已在香港联交所主板上市,本次拟募资105亿元,规模为目前已受理企业之最,拟投入先进及智能技术研发项目、先进及智能制造基地项目、信息化建设项目和补充流动资金等。中国通号是全球领先的轨道交通控制系统解决方案提供商,主要业务包括:设计集成、设备制造、系统交付。在铁路领域,公司自成立以来完成了京津城际、武广高铁、京沪高铁等50余条铁路的控制系统集成项目。在城市轨道交通领域,公司完成了北京地铁1号线、上海地铁10号线等110余项城市轨道控制系统集成项目等。

2018年公司实现营业收入和净利润分别为400.12亿元、37.17亿元。公司采用第四套上市标准,即预计市值不低于30亿元,且最近一年营业收入不低于3亿元。研发投入方面,中国通号2016年-2018年公司研发投入分别为10.5亿元、11.8亿元、13.8亿元,占营业收入比例分别为3.53%、3.41%、3.45%。

股东方面,中国通号控股股东为通号集团,持有发行前75.14%股份,实际控制人为国务院国资委。其余国有股东还有诚通集团、中国国新、国机集团,均持有公司0.72%股份。

光峰科技:

光峰科技成立于2006年10月,是一家拥有原创技术、核心专利、核心器件研发制造能力的全球领先激光显示科技企业。光峰科技于2007年成功研发了可商业化的基于蓝色激光的荧光激光显示技术,同时围绕该技术架构布局基础专利,并为该技术注册ALPD商标。

围绕ALPD技术,光峰科技构建了完善的知识产权体系,并在全球范围内进行了专利申请。截至2019年2月28日,该公司已获授权专利766项,申请中专利超700项,公司专利申请数量在全球荧光激光显示领域排名第一。

财务数据方面,2016年至2018年,光峰科技营业收入分别为3.5亿元、8.1亿元、13.8亿元;净利润分别为1801.5万元、1.1亿元、2.1亿元;研发投入占营收比例分别为19.76%、11.58%、9.79%。

2018年,前五大客户包括小米通讯、BARCONV、东方教育、中影器材、河南中富康数显,合计占比50.49%,其中小米通讯占到17.83%。根据招股书,光峰科技此次拟募集资金10亿元,用于新一代激光显示产品研发及产业化项目、光峰科技总部研发中心项目、信息化系统升级建设项目,以及补充流动资金。

容百科技:

容百科技成立于2014年,主要从事正极及其前驱体的研发、生产和销售,主要产品包括NCM523、NCM622等系列三元正极材料及其前驱体。

三元正极材料主要用于锂电池的制造,并应用于动力电池、储能设备及电子产品等领域。而公司目前的业务主推方向为高镍三元正极材料,合作客户囊括(,)、(,)、LG化学、天津力神、孚能科技、比克动力等国内外锂电池厂商。

容百科技2018年实现营业收入30.41亿元,同比增长61.88%,归母净利润2.13亿元,同比增长583.87%,扣非净利润2.03亿元,同比增长121.20%。

容百科技本次拟募集资金16亿元,除补充营运资金外,将全部投入2025动力型锂电材料综合基地,进一步做大做强公司主营业务。

证监会同意7家公司科创板IPO注册

根据上交所网站最新信息,截至7月1日晚间,科创板累计受理企业141家,已过会企业31家,其中23家企业处于提交注册环节,目前(,)、(,)、(,)、(,)、(,)、中国通号、光峰科技和容百科技8家企业已拿到注册批文,且均陆续披露了招股意向书,进入了询价、发行等环节。

另外,7月1日晚间,证监会发布消息称,近日,按照法定程序同意安集科技、福建福光、乐鑫科技、西部超导、中微公司、铂力特、新光光电共7家公司科创板首次发行股票注册。上述企业及其承销商将分别与上海证券交易所协商确定发行日程,并陆续刊登招股文件。

目前已有4家科创板公司确定了发行价格。7月1日晚间,杭可科技发布公告,杭可科技将于7月3日进行网上和网下申购,发行价格为27.43元/股。杭可科技对应的2018年扣非前市盈率34.5倍,扣非后市盈率35.73倍。

根据中国证监会《行业分类指引》(2012 年修订),杭可科技所属行业为 C35“专用设备制造业”。截止2019年6月28日(T-3 日),中证指数有限 公司发布的行业最近一个月平均静态市盈率为 31.3倍。

本次发行价格确定后,杭可科技上市时市值为109.99亿元,最近两年净利润为正且累计为46682.46万元,满足《上海证券交易所科创板股票上市规则》的第一项标准。

值得一提的是,继睿创微纳和天准科技后,杭可科技也将出现超募现象。如本次发行成功,预计杭可科技募集资金总额为11.25亿元。这一价格超过招股书中披露的募投项目所需的资金额。此前杭可科技招股书披露,本次上市拟募集5.47亿人民币,依次投资于“锂离子电池智能生产线制造扩建项目”、“研发中心建设项目”。

02-13 分类:国内

01-03 分类:旅游

12-19 分类:国内

12-18 分类:国内

11-25 分类:时尚

10-31 分类:游戏

09-20 分类:科技

07-29 分类:科技

07-22 分类:科技

07-19 分类:国内